Définition du PEA

Le Plan d’Epargne en Actions (PEA) est une enveloppe fiscale qui permet d’investir sur les places boursières françaises et européennes tout en bénéficiant d’avantages fiscaux (notamment sur les plus-values et les revenus boursiers). Le PEA est composé de deux poches :

- D’un compte-titres investi dans les titres financiers (actions et fonds éligibles).

- D’un compte-espèces sur lequel sont effectués les versements. Cette poche sert également à l’achat de titres, à l’encaissement des dividendes et les produits de la vente des titres. Bien évidemment, le rendement de cette poche est nul et est soumis à aucun risque de perte de capital. Ne laissez jamais trop d’argent sur cette poche.

On distingue 4 types de PEA

- Le PEA classique bancaire (le plus courant) : déposé au sein d’un établissement bancaire sous la forme d’un compte titres associé à un compte espèces.

- Le PEA assurance : géré par un assureur sous forme de contrat de capitalisation, et qui exclut les acquisitions de titres en direct.

- Le PEA-PME : dédié aux investissements dans des titres de petites et moyennes entreprises (le plafond des versements est limité à 75 000€).

- Le PEA Jeunes : pour les jeunes jusqu’à 25 ans, rattachés au foyer fiscal de leur parents dont les parents possèdent déjà chacun leur PEA (le plafond des versements est limité à 20 000€).

Fonctionnement et caractéristiques

- La date d’ouverture correspond à la date du 1er versement.

- Accessible à toute personne physique majeure fiscalement domiciliée en France. Si vous déménagez à l’étranger et que vous possédez déjà un PEA, vous n’êtes pas obligé de le clôturer.

- Un seul PEA par titulaire, pas de PEA en compte joint, 2 PEA maximum par foyer fiscal.

- Le PEA peut être transféré d’un établissement à un autre et conserve alors sa date d’ouverture, ainsi que ses avantages fiscaux.

- Le plafond des versements est de 150 000€, mais votre compte peut atteindre une valorisation bien supérieure, grâce à l’augmentation de la valeur des produits.

- Le PEA fonctionne comme un compte-titres classique sur lequel vous ne pouvez acheter et vendre que les titres éligibles au PEA : actions françaises et européennes ainsi que certains trackers en fonction de l’intermédiaire financier.

- Les fonds sont toujours disponibles. Il faut simplement faire attention à l’âge de votre PEA avant d’effectuer un retrait.

- Il est possible d’investir son argent dans des sociétés non cotées comme des PME et ETI. Vous ne devez simplement pas détenir plus de 25% du capital social et les dividendes ne doivent pas excéder 10% de la valeur la part.

Et les dividendes alors ?

- Les dividendes sont versés sur la poche espèces de votre PEA.

- Ils peuvent être pleinement réinvesti en sachant qu’ils restent sur votre compte. Mais vous devez penser à le faire régulièrement. Attention au montants minimum des frais de transaction ! Ils peuvent vous coûter chers en fonction de votre courtier.

- Certains fonds ou trackers (part C) permettent d’investir les dividendes en continue directement dans le produit d’investissement.

Concernant les retraits

Vous avez le droit de retirer des fonds de la partie espèces du PEA, cependant :

- Avant 5 ans d’ancienneté, un retrait entraîne la clôture immédiate du plan.

- Au-delà de 5 ans d’ancienneté, le retrait n’entraîne plus la clôture du PEA et rend possible de nouveaux versements (dans la limite du plafond autorisée).

- Ce qui a changé avec la loi PACTE : Avant l’adoption de la Loi Pacte, les retraits avant 8 ans entraînaient la clôture automatique du PEA. Désormais, jusqu’à l’âge de 5 ans du PEA, tout retrait entraîne sa clôture. Au-delà, il est possible d’effectuer des retraits partiels, tout en conservant le PEA. De plus, la loi Pacte rend désormais possible les versements après les retraits partiels, à partir de 8 ans.

Ne pas oublier la fiscalité

- Premièrement, avec l’Assurance-Vie, le PEA fait partie de l’une des deux enveloppes fiscales préférées des Français.

- L’impôt et les prélèvements sociaux ne sont prélevés uniquement sur les plus-values (gains) réalisés, non pas sur la somme retirée.

- Avant 5 ans, le PEA est taxé comme un compte titre ordinaire (CTO). C’est-à-dire, avec les prélèvements sociaux de 17,2% et les 12,8% d’impôts sur le revenu (si vous optez pour la « flat tax » à 30%) ou votre TMI si vous optez pour le barème.

- Après 5 ans, vous ne payerez uniquement les prélèvements sociaux.

Les avantages et les inconvénients

- Le seul et réel avantage du PEA est la fiscalité. Si vous possédez une Tranche Marginal d’Imposition (TMI) et vous pensez investir sur les marchés de façon simple à long terme, cette enveloppe fiscale est idéale.

- Cependant, l’inconvénient principal est le nombre limité de support d’investissement. Vous ne pouvez uniquement investir sur des supports éligibles au PEA. La plupart du temps cela correspond aux actions françaises ou européennes, des fonds de gestion et des ETF. Attention, des actions foncières françaises ne sont pas éligibles au PEA.

Classement des critères

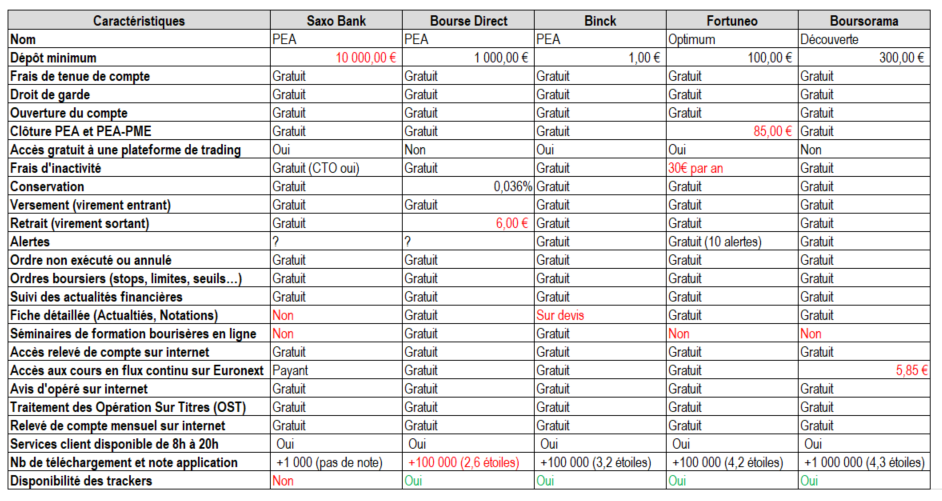

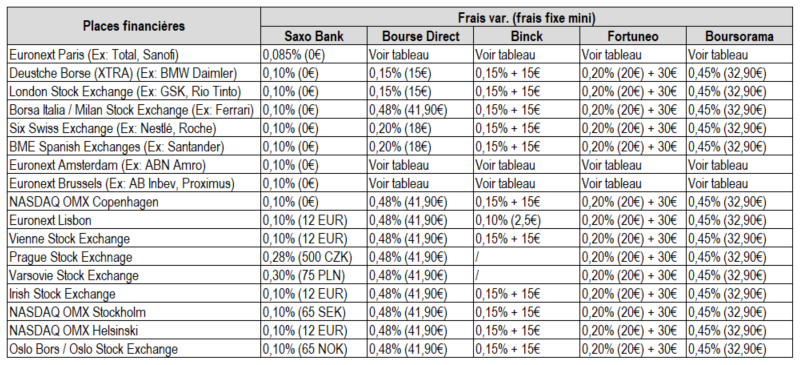

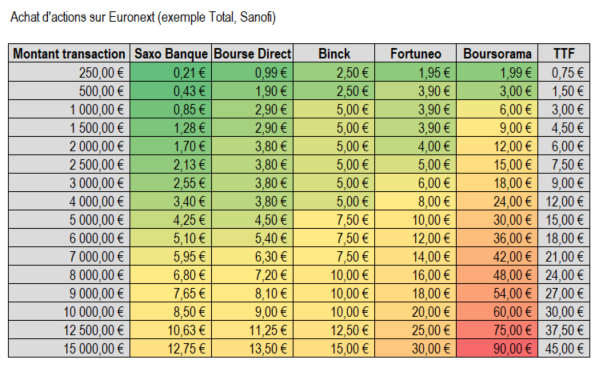

- Les frais de transaction seront la plus grosse part des frais d’un PEA. C’est un critère essentiel au choix d’un intermédiaire financier.

- Les droits de garde sont, dans la plupart du temps, gratuits avec des courtiers spécialisés, mais attention aux d’autres frais (frais d’inactivité).

- Les supports d’investissement souhaités.

- L’aspect simplifié de l’administratif, ainsi qu’une bonne ergonomie de la plateforme.

Focus sur les frais de transactions

Plus de 80% des frais d’un compte en bourse proviendra des frais de transaction, c’est pourquoi, nous avons décidé de réaliser une étude approfondie sur ce type de frais (opinion complètement subjectif).

Les caractéristiques des intermédiaires à retenir

Bourse direct

- Les avantages

- Montant correct pour ouvrir un PEA : 1 000€

- Plus de 20 ans d’expérience en tant que courtier sur internet.

- Classement tarification pour les frais de transaction sur l’Euronext (dont France) : 2ème

- Classement tarification pour les frais de transaction sur les bourses étrangères : 2ème

- Flux des cours en temps réel gratuit sur Euronext.

- Une dizaine de places boursières par défaut (Europe et Etats-Unis notamment)

- Des bulletins des marchés sont à disposition dès l’ouverture des marchés.

- Les nombreuses aides à la formation : webinaires, formations gratuites dans toute la France, coaching personnalisé, portefeuilles fictifs, etc…

- Service client reconnu et réseau d’agences dans les plus grandes villes de France (Paris, Toulouse…)

- Souscription et ouverture du compte 100% en ligne.

- 0% de droit d’entrée dans plus de 500 fonds d’investissement.

- Infos Experts, un service (payant) pour être accompagné dans la gestion quotidienne de portefeuilles par des experts, et aux performances passées impressionnantes

- Les plateformes (payantes) WinCharts et ProRealTime pour personnes confirmées sont disponibles.

- Les inconvénients

- 6€ frais pour les virements sortants.

- L’expérience utilisateur n’est pas bien pensée, même si le site est fonctionnel.

- Une application mobile qui dépanne, mais les avis utilisateurs sont plutôt négatifs.

Saxo Banque

- Les avantages

- Possède l’accréditation banque et est membre du fonds de garantie des dépôts.

- Classement tarification pour les frais de transaction sur l’Euronext (dont France) : 1er

- Classement tarification pour les frais de transaction sur les bourses étrangères : 1er

- La réputation des experts Saxo Banque dans le monde les actualités et les analyses économiques, notamment sur les chaines de télévisions économique françaises.

- Possibilité de tester la plateforme SaxoTrader Go gratuitement grâce à un compte de démonstration.

- Deux plateformes de trading reconnues : SaxoTrader Go pour trader sur tous les écrans, SaxoTrader Pro pour profiter d’une vraie salle de marché.

- Les inconvénients

- Montant élevé pour ouvrir à PEA : 10 000€

- Broker à l’étranger, donc il faut déclarer les revenus tous les ans (non automatique)

- Peu de contenus pédagogiques pour les débutants.

- Flux des cours en temps réel payants sur Euronext.

- Nombre de note insuffisant de l’application pour se faire un avis.

- Pas de trackers disponible sur Saxo banque pour le PEA.

- Maîtriser l’anglais est nécessaire pour suivre les actualités financières sur la plateforme.

Binck

- Les avantages

- Montant très faible pour ouvrir un PEA : 1€ (idéal pour tester la plateforme)

- Bonne réputation et fait partie du paysage des intermédiaires boursiers.

- Classement tarification pour les frais de transaction sur l’Euronext (dont France) : 4ème

- Classement tarification pour les frais de transaction sur les bourses étrangères : 3ème

- Flux des cours en temps réel gratuit sur Euronext.

- Trois plateformes de trading reconnues : Binck classique, Binck ProTrader et ProRealTime

- Clarté des informations et facilité de navigation sur la plateforme classique

- L’outil d’analyse quantitatif ProScoring disponible pour trier les valeurs rapidement.

- Des contenus pédagogiques de qualité avec la Binck Academy et des conférences gratuites dans toute la France

- Possibilité de tester la plateforme en ouvrant un compte pour seulement 1€.

- Divers outils disponibles : Comparateur de fonds, portefeuille fictif, portefeuille type pour apprendre des professionnels, analyses techniques et fondamentales, etc…

- Plateforme en français

- Les inconvénients

- Souscription en ligne, mais envoi du dossier par courrier (sans affranchir)

- Les fiches détaillées sur les actifs sont payantes.

Boursorama

- Les avantages

- Montant faible pour ouvrir à PEA : 300€

- Bonne réputation et fait partie du paysage des intermédiaires boursiers en France : filiale de la Société Générale

- Application mobile très bien notée par les utilisateurs

- L’espace « Ma Performance » permet de comparer graphiquement les résultats de son portefeuille avec des indices, ce qui est très pratique pour la prise de décision.

- Le Trading Board est un espace personnalisable pour suivre et gérer des positions

- Plus de 1 500 fonds avec 0% de droits d’entrée.

- Morning Meeting est une newsletter gratuite et synthétique à l’ouverture des marchés avec les indicateurs clefs à surveiller

- Le portail d’informations très important, avec des fiches valeurs complètes et lisibles

- Service d’alertes automatiques gratuit par sms ou email pour suivre les actualités d’une valeur

- Accès à une plateforme de trading : Prorealtime (29,95€ par mois)

- Les inconvénients

- Classement tarification pour les frais de transaction sur l’Euronext (dont France) : 5ème

- Classement tarification pour les frais de transaction sur les bourses étrangères : 5ème

- La cotation en temps réel sur Euronext est une option payante à 5,85€ / mois

- Peu de contenus pédagogiques.

- Tarifs élevés sur les tarifications Découverte, Classic et Trader

Fortuneo

- Les avantages

- Fortuneo est la banque en ligne de la société Crédit Mutuel Arkéa

- 4 tarifications (0 Courtage, Optimum, Trader Actif et Trader 100 Ordres) disponibles.

- Classement tarification pour les frais de transaction sur l’Euronext (dont France) : 3ème

- Classement tarification pour les frais de transaction sur les bourses étrangères : 4ème

- Sans condition, Optimum est suffisant pour commencer avec un PEA.

- Flux des cours en temps réel gratuit sur Euronext

- L’application mobile est très bien notée par les utilisateurs.

- Plus de 700 fonds négociés avec des droits d’entrée à 0%.

- Accès à 4 profils de gestion pilotée gérés par Federal Finance Gestion (à partir de 30 000€)

- Accès payant (8€ / mois) à 5 portefeuilles types gérés par des professionnels de la finance avec l’objectif de battre le CAC 40.

- Live Trader, logiciel d’analyse graphique gratuit surtout pour les traders expérimentés

- Les inconvénients

- En dehors de la tarification Optimum (sans condition), le non-respect des conditions des autres formules coûte très cher.

- Service d’alertes par SMS payant à partir de la 11ème dans le mois (1,79€ par tranche de 10)

- Très peu de contenus pour se former.

- La tarification 0 Courtage donne droit à deux ordres gratuits par mois, mais les autres conditions sont trop restrictives, surtout en cas d’activité supérieure à deux ordres dans le mois.

La foire aux questions

Comment ouvrir un PEA ?

Il est préférable d’ouvrir un PEA en ligne. Ce produit proposé dans les banques traditionnelles coûte trop cher en frais.

Combien rapporte un PEA ?

Le PEA n’est qu’une enveloppe. La performance dépendra uniquement des supports que vous achetez.

Astuces

- Ne pas oublier les ETF Synthétiques dans la gestion de votre PEA. Ce produit « détourne » la réglementation européenne grâce à des produits dérivés. Exemple : des ETF exposés sur le SP500 aux Etats-Unis peut être éligibles au PEA. En effet, les actions détenues peuvent être toutes françaises ou européennes, mais le gestionnaire a ajouté un Swap qui permet d’obtenir la performance d’un autre indice. C’est pourquoi, il est possible d’investir dans le monde entier dans les ETF au sein d’un PEA.

- La gestion vous semble trop compliquée ? Pensez à la gestion pilotée ! Des sociétés proposent de gérer votre PEA à votre place. Il existe différents acteurs vous permettant de gagner du temps, mais la gestion est standardisée. Là aussi les frais peuvent varier énormément en fonction de l’intermédiaire et surtout des supports sélectionnés.

Conclusion

Quand vous achetez un bien de consommation, qu’est-ce que vous regardez en premier ? Le produit ou bien la boutique où vous l’achetez ? Le bien est la priorité. Ensuite, il est possible de comparer les prix entre les revendeurs. Donc, avant de choisir un intermédiaire financier, il est important que vous sachiez quel produit vous voulez acheter. Beaucoup trop de personnes ouvrent un PEA grâce à sa fiscalité avantageuse sans savoir quel produit acheter.

Si vous voulez faire confiance à une banque de renom et potentiellement centraliser tous vos comptes chez un seul intermédiaire, Boursorama peut faire l’affaire. Cependant, la gestion de votre PEA sera passive. Une vision long terme sera obligatoire et les fonds de gestion seront privilégiés. Il est fortement déconseillé d’acheter des actions (paradoxal pour un Plan d’Epargne en « Action »)

Si vous voulez acheter uniquement des actions françaises et européennes au sein de votre PEA bien garni, il est fortement recommandé de sélectionner Saxo Banque. Les personnes souhaitant structurer un portefeuille d’actions européennes de plus de 20 lignes (comme un fonds de gestion actifs) vont s’orienter vers ce broker. La plateforme assez technique et les actualités financières en continue vous permettront d’être immergé au cœur des marchés.

Pour finir, si vous voulez mélanger des actions françaises et des fonds au sein de votre allocation dans votre PEA dans le but de bien diversifier vos risques, il est préférable de vous tourner vers Bourse Direct. C’est le broker le plus intéressant pour les investisseurs occasionnels cherchant une bonne qualité de service et souhaitant apprendre de façon continue sur le monde technique de la finance.

Les services ICEBERG Trading Systems n’utilisent pas de PEA dans la gestion des comptes à cause du manque de produits. Si vous avez besoin de plus de liberté de gestion, n’hésitez pas à consulter nos offres ci-dessous.

Voir nos offres

Vous souhaitez posséder des actifs financiers au sein d’un portefeuille structuré et optimisé, mais vous n’avez ni le temps, ni les compétences nécessaires.

Optez pour les suivis de portefeuilles ICEBERG Trading Systems.

ITS Darwins

- Produits : CFD

- Objectif : Performance absolue

- Nombre : 10 supports

ITS Actions

- Produits : Actions mondiales

- Objectif : Sur-performance d’indices

- Nombre : 20 actions